Der unaufhaltsame Abstieg der Handelsschifffahrt macht nicht vor Ländergrenzen oder deutschen Hafenstädten Halt.

Vieles bekommen wir gar nicht mit. Warum? In der Boom-Zeit der Handelsschifffahrt wurden massenhaft Schiffe über das sog. deutsche KG-Modell finanziert. Private Anlegerinnen und Anleger wurden über die Tonnagesteuer mit Steuersparmodellen und hohen Renditen geködert, um Schiffe zu finanzieren. Mehrere Anleger wurden als Kommanditisten in einem KG-Schiffs-Fonds zusammengefasst und waren Miteigner von einzelnen Handels-, vor allem Containerschiffen, entweder tatsächlich namentlich oder über eine Treuhandgesellschaft. Die Einlagen bildeten dann das Eigenkapital einer schiffsbezogenen GmbH & Co.KG und die Fondsinitiatoren konnten auf dieser Basis Kredite bei Banken erhalten. Das Ziel einer Beteiligung an einem geschlossen Fonds war die Finanzierung (Kauf oder Bau) eines Schiffes, welches dann einer Reederei “vermietet” wurde. Diese sollte über die Einnahmen die Fremdfinanzierungskosten einbringen. Anschließend sollte das Schiff mit größtmöglichem Erlös verkauft werden. Die Fonds haben lange Laufzeiten zwischen 10 und 20 Jahren. Alle haben sich an dem Vertrieb beteiligt, Anlageberater und Maklerpools, Banken, Direktvertrieb. Und alle Anleger haben an ein “Huhn geglaubt, das goldene Eier legt”.

Vieles bekommen wir gar nicht mit. Warum? In der Boom-Zeit der Handelsschifffahrt wurden massenhaft Schiffe über das sog. deutsche KG-Modell finanziert. Private Anlegerinnen und Anleger wurden über die Tonnagesteuer mit Steuersparmodellen und hohen Renditen geködert, um Schiffe zu finanzieren. Mehrere Anleger wurden als Kommanditisten in einem KG-Schiffs-Fonds zusammengefasst und waren Miteigner von einzelnen Handels-, vor allem Containerschiffen, entweder tatsächlich namentlich oder über eine Treuhandgesellschaft. Die Einlagen bildeten dann das Eigenkapital einer schiffsbezogenen GmbH & Co.KG und die Fondsinitiatoren konnten auf dieser Basis Kredite bei Banken erhalten. Das Ziel einer Beteiligung an einem geschlossen Fonds war die Finanzierung (Kauf oder Bau) eines Schiffes, welches dann einer Reederei “vermietet” wurde. Diese sollte über die Einnahmen die Fremdfinanzierungskosten einbringen. Anschließend sollte das Schiff mit größtmöglichem Erlös verkauft werden. Die Fonds haben lange Laufzeiten zwischen 10 und 20 Jahren. Alle haben sich an dem Vertrieb beteiligt, Anlageberater und Maklerpools, Banken, Direktvertrieb. Und alle Anleger haben an ein “Huhn geglaubt, das goldene Eier legt”.

Wie wir mittlerweile wissen, hat sich dieser Glaube überholt. Die Schiffsbestellungen über oben beschriebenes Finanzierungsmodell in Deutschland (andere Länder hatten ähnliche Modelle), sowie der gnadenlose Verdrängungskampf der Reedereien durch den Bau von Mega-Containerschiffen hat zu einer Überkapazität der Transportkapazitäten geführt. Die Folge sind einbrechende Transportraten, die Schiffskosten sind kaum noch einzubringen.

Davon hören bzw. lesen wir gelegentlich, wenn es um Verluste bei Maersk, der desolaten Situation in der Schiffsfinanzierung bei der HSH Nordbank oder vermeintlich prominenten Hamburger Reedern (Hermann Ebel, Bernhard Rickmers) geht. Hingegen nichts bis wenig erfahren wir über die immensen Verluste privater Anleger (und damit auch Banken) über die Schiffsbeteiligungsfonds. Der Internet-Blog “Shippress” veröffentlichte im November 2013 einen Rückblick auf sechs Jahre Branchentreffen der Handelsschifffahrt (Hansaforum) im Zeitraum 2006 bis 2013. In der Zusammenfassung zu 2009 tauchen erstmalig Zahlen zu Insolvenzen der Schiffsgesellschaften, also oben beschriebene Schiffs-KGs auf, 13 an der Zahl. Bis 2012 soll es bereits 143 Insolvenzen gegeben haben und 2013 stieg die Gesamtzahl auf 290. Auf der Seite von Shippress wird u.a. die Rubrik “Aktuelles” angeboten. Dort finden wir regelmäßig Hinweise auf GmbH & Co.KG-Insolvenzen und beispielsweise in einem Beitrag vom 10.09.2016 die Zahl von 604 KG-Schiffs-Insolvenzen seit 2008. Doch es geht nicht nur um eine Anzahl von Schiffen. Dahinter stehen beispielsweise allein im Zeitraum 2008 bis 2014 ca. 10 Milliarden Euro Totalverlust von Anlegern und Banken.

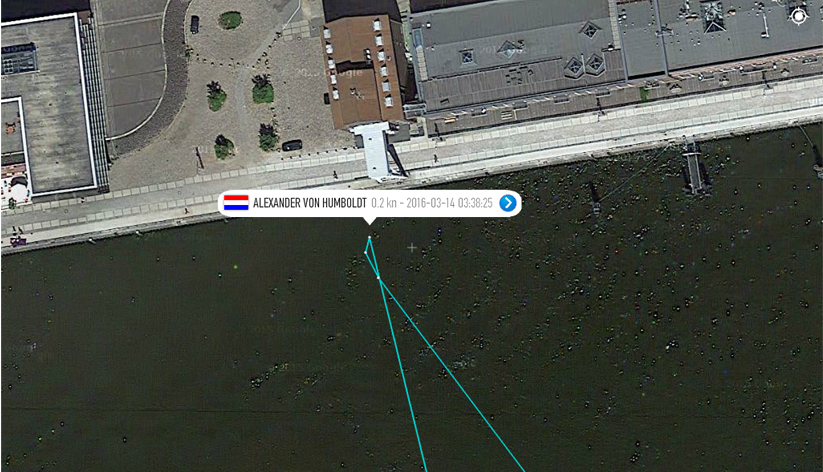

Uns machen diese Zahlen sprachlos. Viele der über die KG-Fonds finanzierten Schiffe bewegen sich im Bereich von Feedern und mittelgroßen Containerschiffen. Ganz sicher ist kein 18.000 oder 20.000 TEU Schiff einer Großreederei darunter. Diese kleinen Schiffe werden, auch wenn sie relativ neu sind, von den Mega-Carriern verdrängt. Die Verdrängung funktioniert, weil Häfen und Staaten bereit sind, alles für die Erreichbarkeit und das Handling von Mega-Containerschiffen zu tun. So soll bei uns ein weiteres Mal die Elbe ausgebaggert und die Fahrrinne verbreitert werden, muss die HHLA beinahe jährlich neue Containerbrücken bestellen, um die Mega-Containerschiffe überhaupt entladen zu können und Kaimauern müssen verstärkt werden (verantwortlich die HPA), damit sie den gewaltigen Kräften der Containerschiffe standhalten können. Somit zahlen wir Steuerzahler mehrfach für einen Irrsinn, der nachweislich keine Vorteile bringt: für die Umwelt, für Arbeitsplätze, für Steuereinnahmen und somit die Gestaltung einer sozialen Gesellschaft.

Und es graust uns ein weiteres Mal. Der Hamburger Senat, die Hafenbetreiber und die größte deutsche Reederei Hapag Lloyd nehmen billigend die Vernichtung von Arbeitsplätzen in Kauf. 604 Schiffs-Insolvenzen bedeuten auch Arbeitsplätze auf den Schiffen. Da diese i.d.R. kleiner und schon etwas älter sind, arbeiten dort vermutlich auch im Verhältnis zur Schiffsgröße mehr Menschen, als auf den durch technisierten Groß-Containerschiffen. Fonds- und Treuhandgesellschaften gehen in die Insolvenz, weil die Kredite für die Schiffskäufe/-neubauten für verhältnismäßig kleinere Schiffe nicht mehr bedient werden können. Das sind vermeintlich nur “Peanuts”, z.B. bei der Marenave AG acht Beschäftigte. Wieviele Arbeitnehmerinnen und Arbeitnehmer bei der Hansa Treuhand Schiffsbeteiligungs GmbH & Co.KG betroffen sind, wissen wir nicht. In der Pressemitteilung zur Beendigung des verlustreichen Emissionsgeschäfts (also Anleger für Schiffs-KGs werben) ist lediglich davon die Rede: “Der notwendige Personalabbau wurde eingeleitet. … Durch jetzt eingeleitete Personal- und Kostenanpassungen ist das Reedereigeschäft zukunftssicher aufgestellt.” Und so kommt eins zum anderen: Personalabbau = fehlende Steuereinnahmen, Schiffsinsolvenzen = fehlende Steuereinnahmen, Kreditabschreibungen bei Banken, Verlustausgleich bei HSH-Nordbankkrediten durch Hamburger und Schleswig-Holsteiner Steuergelder, Schuldenstundungen bei Kreditnehmern der HSH-Nordbank = vollständiger Verlustausgleich durch Hamburger und Schleswig-Holsteiner Steuergelder… Und schon wieder zahlen wir als Otto-Normal-Bürger den Größenwahn einiger weniger Unternehmen bzw. Unternehmer.

Hand auf’s Herz: Wie sinnvoll halten Sie die Subventionen der maritimen Wirtschaft? Muss es wirklich sein, dass der Hamburger Senat die nächste Hapag Lloyd-Fusion ohne Bedenken und Nachdenken durchwinkt? Wieviel Kater nach dem HSH-Rausch können und wollen wir ertragen? Brauchen wir eine “ausgeflaggte”, vermeindlich deutsche Handelsflotte ohne dass deutsche Seeleute dort beschäftigt werden? Sind die Umweltzerstörung und die Kosten für eine nächste Elbvertiefung gerechtfertigt?

Übrigens haben Banken die Anlage in Schiffsfonds anscheinend auch als Alterssicherung verkauft. Statt Alterssicherung kommt in einigen Fällen sogar die Pflicht zu Rückzahlungen oder weitere Einzahlungen zum Tragen.